Hay países que son bastante suaves con respecto al tema del pago de los impuestos, pero hay otros que, en contraparte, son mucho más rígidos.

Una de esas naciones es España, ya que acá deberás pagar impuestos por todas y cada una de las actividades económicas que quieras llevar a cabo. Esto tiene sus pros y sus contras, pero créeme, les ha ido bastante bien.

Muchos le temen a la gran responsabilidad que conlleva estar al pendiente de los correspondientes pagos por los diferentes impuestos, pero toma en cuenta que ningún ciudadano español está exento de pagarlos. Para hacerlo, primeramente debes confeccionar, cumplimentar y presentar los respectivos modelos a los que vayan dirigidos tales impuestos. ¡Ya te hablaremos de ellos!

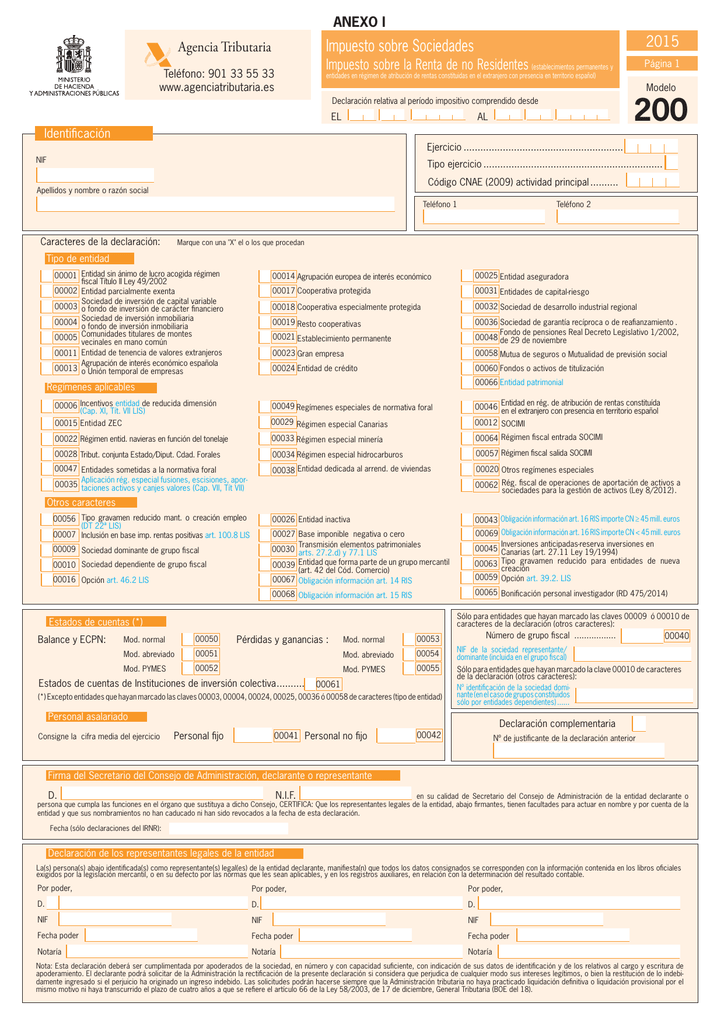

El día de hoy, hemos preparado un artículo que irá completa y absolutamente dedicado al Modelo 200, uno que sin duda es de los más importantes dentro de este montón de documentos que deben presentar los ciudadanos españoles. Acá, te diremos qué es, para qué sirve, los plazos de presentación y todo lo que te sea necesario para que lo presentes. Ahora sí, comencemos con esto.

Qué es el modelo 200

El Modelo 200 corresponde al Impuesto de Sociedades, y este funge como un tributo directo y personal que tiene como principal objetivo y propósito, las rentas obtenidas por las sociedades y otras entidades cuya personalidad jurídica sea la de una asociación o fundación, como también de entes sin personalidad jurídica, en este caso, los fondos de inversión y de pensiones.

Es necesario que sepas que todas las entidades que estén sujetas al Impuesto de Sociedades, están en la completa obligación de presentar el Modelo 200. En los grupos fiscales –incluye cooperativas- cada entidad que integre el grupo, debe presentarlo de manera individual por los importes líquidos teóricos, pero las dependientes no harán el documento de ingreso o devolución. El documento, deberá ser firmado por un representante que tenga autoridad para hacerlo.

Con respecto al plazo de presentación, el Modelo 200 debe ser presentado durante los 25 días naturales que le sigan a seis meses luego del cierre del período impositivo. Por ejemplo, si el ejercicio se da por finalizado el 31 de diciembre, el plazo de 25 días naturales, corresponderá a los del mes de julio. En el siguiente párrafo, te seguiremos informando con respecto a este tema.

Ya sabemos el plazo de presentación, pero ahora nos concentraremos con respecto a los documentos que deben acompañar a la presentación del Modelo 200. Esta documentación está prevista en su reglamento, el Real Decreto 634/2015, de 10 de julio. Esta prevé para los casos en los que resulte necesario justificar operaciones intracomunitarias, de liquidación con propuesta previa y otras como fusiones o la aplicación de determinadas deducciones.

Modelo 200 para qué sirve

Teniendo ya claro lo que es el Modelo 200, ahora pasemos al siguiente punto, el cual es para qué sirve o cuál es la función principal que tiene este documento. Este formulario es imprescindible para la gestión tributaria de las actividades profesionales que realices. Muchos ciudadanos no lo conocen, y eso es debido a sus características especiales, pero acá aprenderás de qué se trata todo esto.

El Modelo 200 es uno de los más complejos y complicado para formalizaros, y esto en gran parte es por los conceptos que debes manejar en sus contenidos. Este documento sirve para que los contribuyentes lo presenten con el fin de reflejar sus ingresos y las devoluciones, así como los sometidos a normativa foral. Para esto sirve el Modelo 200, toma en cuenta estos detalles.

Presentación modelo 200

Para la presentación electrónica del Modelo 200, deberás ingresar a la página web oficial o sede electrónica de la Agencia Estatal de Administración Tributaria (AEAT), pero para ello, es vital que previamente hayas generado una especie de fichero informático de la declaración usando el programa de ayuda PADIS que la misma Hacienda te facilita en su sitio web. Para hacerla es deberás:

1-Disponer del NIF del declarante. 2-Contar con el certificado electrónico de firma electrónica admitida por Hacienda (emitidos por la FNMT) del que sea titular la entidad declarante, o bien, mediante un certificado autorizado a nombre de terceros como gestor administrativo, o en otro caso, un abogado. 3-Descargar el programa PADIS para la creación de un fichero apto para la presentación en línea o transmitir la información que tenga las mismas características.

En la presentación, la Agencia Tributaria, te hará entrega de la validación de dicha presentación con un código seguro de verificación -16 caracteres-. Si Hacienda no acepta la presentación, esta te hará ver la descripción de los errores que detecto para que los corrijas o subsanes.

Ahora, si la declaración es a ingresar y no se domicilia el pago, tendrá que hacerse antes de presentarla el pago en la entidad bancaria, y esta nos hará entrega de un justificante y un número de referencia completo. Toma en cuenta que la presentación del impuesto debe hacerse en la misma fecha que el ingreso. De no ser posible, podrás optar por ejecutar la presentación hasta el cuarto día natural desde el pago.

En dicha presentación, deberás consignar el número de referencia completo que el banco te dio y hacer uso del certificado electrónico. Si el pago es por domicilio bancario, no necesitarás el número de referencia completo, sino que deberás consignar el número de cuenta donde domicilias –IBAN-, y, ya en este caso, el período de la presentación se llevará a cabo entre los días uno y veinte del período normal.

Ahora, en este caso, el justificante de ingreso es la comunicación de nuestro blanco que se ha ejecutado el cargo que corresponde. De resultar a ingresar, pero ya solicitaste aplazarlo, fraccionarlo, compensarlo o reconocerlo de deuda, se presentará electrónicamente.

De ser así, además del Código Seguro de Verificación, Hacienda te hará entrega de una clave de autoliquidación, y con esta podrás solicitar el aplazamiento o fraccionamiento.

Hemos llegado al final de este post, si te gustó y pareció realmente interesante lo que te hemos explicado, no pierdas la oportunidad de compartirlo en tus redes sociales para que todos tus amigos se enteren y adquieran conocimiento acerca del Modelo 200. ¡Anímate!

¡Por cierto! Antes de que te vayas, queremos recomendarte esto que seguro que te interesa:

- Modelo alegaciones

- Modelo de utilidad

- Modelo TCP/IP

- Modelo 303

- Modelo 121

- Modelo TA 0521

- Modelo de tasa

- Modelo 349

- Modelo subsanación discrepancias catastro

Son una serie de contenidos a parte del que has leído que puede ser interesante para tí ¡Muchas gracias por leernos!